什麼是聯邦資金利率? (Fed Fund Rate)

聯邦資金利率即為美國銀行同業間的隔夜拆款利率。 聯邦公開市場委員會(FOMC),每六週會召開一次會議,會議的成員為7名聯準會委員和12位聯邦銀行的行長,而會議將決定聯邦資金利率控制在哪個區間。

這個區間是否會上升或下降,也就是我們耳熟能詳的升息降息,升息降息並不是直接訂定利率會在某個特定數字,而是一個區間,例如將聯邦資金利率控制在1.5%至1.75%。

在全球化的發展之下,貿易往來越趨頻繁,各國間的經濟聯結越來越深,而作為第一大經濟體的美國,利率的變化往往是全球投資人緊盯的焦點。

升降息的影響?

聯邦資金利率也就是美國各銀行間的拆款利率,升降息決議過後,聯準會將利用公開市場操作(買賣債券)來控制利率,而當決議降息,聯準會在市場上注入資金,當市場上的資金豐沛,競逐之下利率開始下調,銀行的資本成本下降,企業借貸成本間接降低,提高投資意願

所以普遍認為在利率下調後,對於股票市場是有正向影響的。

而當決議升息,聯準會開始縮表,賣出資產回收現金,市場上的流動資金減少後,借貸利率將會上升,景氣擴張的情況降溫。

為何不一直降息讓國家的景氣持續擴張?

當央行任意把利率不斷下調,可能陷入流動性陷阱(liquidity trap)

市場對於未來經濟信心不足,也就是預期未來景氣開始衰退,同時間利率不斷下調,在這樣的情況下即便利率下調也無法影響企業借貸的成本,因為銀行會擔心爛頭寸的產生,在借貸利率上增加一定的風險貼水。

民眾也會因資金存入銀行無法得到預期的定存利率(因銀行無法給予過高的利息),選擇持有現金因應不景氣的到來。

此時即便央行不斷的在市場上挹注資金同樣無法影響中長期利率,藉以誘發企業借貸投資。

如果撇除市場信心來討論,當利率不斷下降可能會使得投機行為的增加,也就是大量資金追逐少量標的的情況下,資產價格透過資金堆疊出來並不斷上升,投機行為和一般企業投資不同在於投機行為不建立在消費者需求上,白話就是炒作居多。

一旦景氣下行後,投機資產無法以更高的價格轉移,價格開始反轉,此時投機資產的貸款將變得無法負擔,銀行抵押品的價值變得比借出去的錢還要少,將影響金融體系導致不穩定,壞帳不斷產生,導致整體經濟陷入衰退。

關於利率的問題可以有很多延伸的討論,這邊簡單點綴,有興趣的人可以多加研究。

如何預測美國利率的升降? 用Fed Fund Futures

當瞭解到牽一髮而動全身的利率後,要如何來觀察美國利率的升降息呢?

芝加哥商業交易所(Chicago Mercantile Exchange, CME),發行了聯邦資金利率期貨(Fed Fund Futures),合約的價格能用於計算未來利率升降息的機率

30 Day Federal Funds Overview - CME Group

Fed Fund Rate合約報價來源

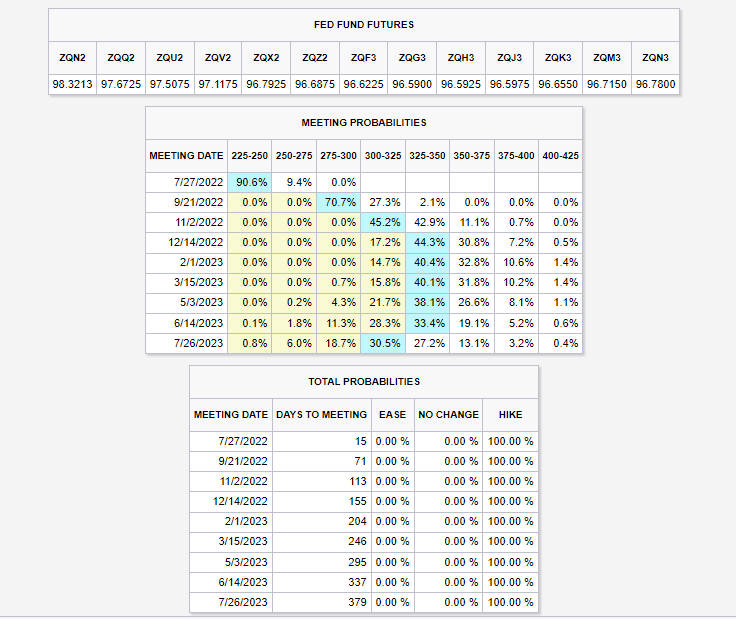

下表為2022年7月的聯邦資金利率期貨的交易報價

看到7月的最新價格為98.32,其所隱含的意義代表預期7月時聯邦資金的有效利率會是1.68(=100-98.32)

| MONTH | LAST | VOLUME |

|---|---|---|

| Jul-22 | 98.32 | 950 |

| Aug-22 | 97.67 | 6,816 |

| Sep-22 | 97.505 | 1,321 |

| Oct-22 | 97.11 | 6,758 |

那要如何觀察美國目前升降息的機率呢? 可以透過FedWatch,裡頭其實就提供了未來利率升降的機率以及各利率區間的分佈的機率。

CME FedWatch Tool: Countdown to FOMC - CME Group

從下方截圖來看,7/27/2022的Hike確實為100%,可得知方向判斷無誤。這樣觀察市場的工具,業界也很常使用,聯邦資金利率期貨也多是機構投資人在交易。

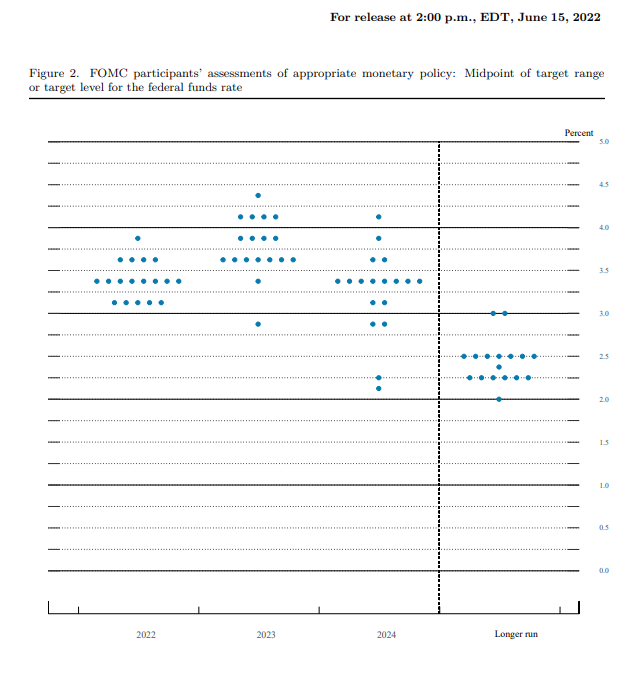

利率點陣圖

點陣圖的表示就較為直觀一些,上面的點即為開會成員的意向表示,橫軸為年度,上圖是2022/6開會時的決議結果。

可以看到在20022的地方意見接近一致,到2024出現明顯分歧,長期而言則大多希望利率維持在2-2.5%的水準。

聯準會的開會決議結果都會公開在這個網站上,有興趣的人可以去逛逛看看。財務金融所每天釋放海量的資訊,可以善用芝商所統整好的資料來關注利率的走勢。